关于破钞贷而言,什么最特等?当然是流量。

一个微信,撑得起微粒贷和分付两个放贷巨头的高速增长吗?关于腾讯而言,这是一笔经济账。

微众银行10周年,臆想数据挂了“倒挡”。

本年上半年,微众银行营收同比出现小幅下滑,净利润同比增长16%,降收增利的代价是拨备阴私率着落了近40个百分点;上半年末,贷款和垫款总和 4,188 亿元,比上年末仅增长 1%,这已经在“普惠型小微企业贷款余额比上年末增长 11%”的基础上结束的,也即是说:往年扛大旗的破钞贷居品微粒贷的说明并不好。

缘何如斯,难说念微信这个流量奶牛不灵了?《读懂数字财经》并不这样以为,大致是微信的流量被分流了。

腾讯有两个破钞贷握手,其一是微众银行旗下的微粒贷,腾讯固然是微众银行大鞭策,但股份占比只好30%,其二是“分付”,主要依托重庆市微恒科技有限公司和深圳市财付通汇聚金融小额贷款有限公司(以下简称“财付通小贷”),二者均是腾讯系100%持股。

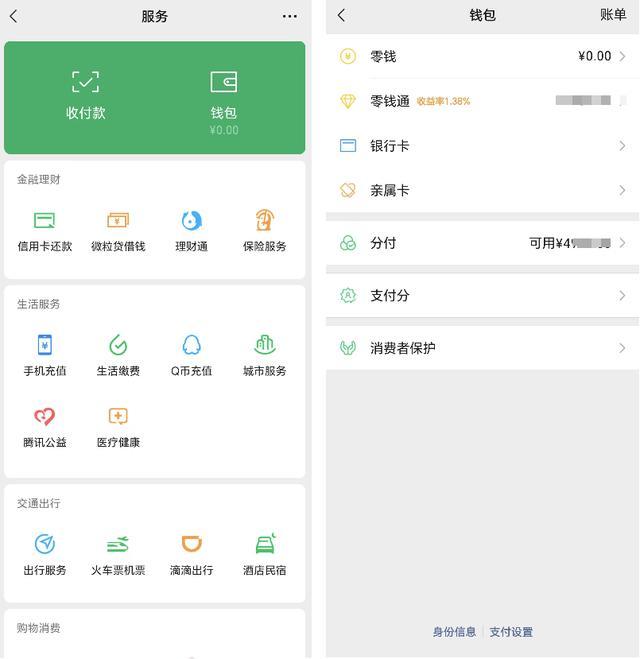

现在,微信差别为微粒贷与分付差别提供了不同的流量进口,微信“分付”与微众银行孤苦运营,被看作念是腾讯版的花呗与借呗,但实质上分付额度使用即收费,并莫得免息期。关于用户而言,它与微粒贷更像是使用场景不同的同类居品。

那么,资源应该向谁歪斜?一个案例可供参考,2020年IPO失败的蚂鸠合团。

上市失败后,花呗、借呗堕入了公论旋涡,中枢原因是蚂鸠合团以科技公司和两张小贷派司从事该业务,导致杠杆过高,被质疑为:风险留给了银行,利润留给了我方。但蚂鸠合团旗下亦然有银行派司的,即范围名循序二的民营银行:网商银行。

为何花呗、借呗不以网商银算作主体开展业务,凭此摒除合规性风险?一个客不雅事实是:蚂鸠合团也仅持有网商银行30%的股份,而持有两家小贷公司100%的股权。

历史何其不异。

这笔经济账不论关于蚂蚁已经腾讯齐不难算。

撇去历史看近况,科技公司和小额贷款公司比拟于银行来说也有一些独到的上风。

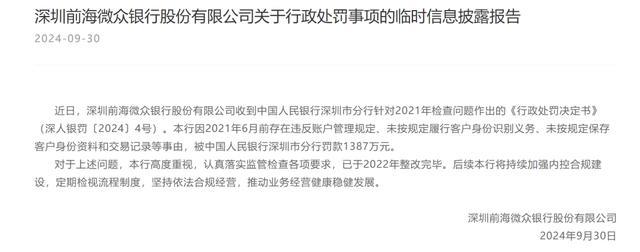

领先是来自监管的压力。9月30日,微众银行发布了一组行政处罚公告:因2021年6月前存在违背账户惩办王法、未按王法实施客户身份识别义务、未按王法保存客户身份尊府和来往记载等事由,被中国东说念主民银行深圳市分行罚金1387万元。

科技公司的监管强度与金融行业鼓胀是不在一个级别。比拟于小额贷款公司,银行的监管计策用“浩如云烟”来态状齐不为过,各大贸易银行更是往往性被罚。

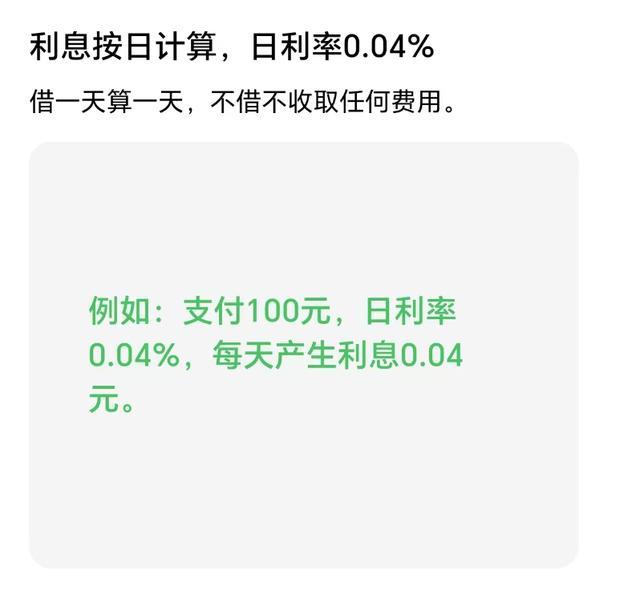

其次是盈利才调上。2023年上半年微众银行净息差为6%,是同行的3倍多,然而在小贷公司眼前就相形失色了。分付的年化利率为14.6%,即便不琢磨腾讯的品牌溢价、按照小贷或助贷行业的资金老本去估算,以财付通小贷为主体披发的“分付”贷款净息差应当在10%摆布或以上,即便琢磨到纠合贷款的情形,其盈利才调也谢绝小觑。

一般而言,小贷公司有更高的风险老本和流量老本,这些齐通过向借款东说念主收取更高的息费阴私,但“更高的风险老本和流量老本”理解不适用于背靠微信的分付或者是背靠蚂蚁的花呗。

与花呗或信用卡不同的是,分付额度使用即计息,这意味着分付不单是是相干于银行业务,即使是相干于花呗这种同类居品盈利才调也过犹不足。

腾讯的资源该给谁歪斜的多小数?不论出于什么维度,这齐不难抉择。

临了,关于微众银行上半年纪迹及范围的放松,《读懂数字财经》以为:除了可能出现的资源歪斜的更动除外,宏不雅环境导致的金钱质料变化也可能会导致微众银行主动镌汰彭胀速率。